Pensjonsavtale med Kron

Sparer du i fond? Eller har du lyst til å komme i gang med sparingen? Som medlem kan du få de beste prisene på fondssparing hos Kron.

Pensjon

Jobber du i privat sektor og er usikker på hvilke pensjonsordninger som gjelder for deg? Vi gir deg en kjapp innføring.

Publisert: | Sist endret:

Samfunnsviterne jobber hver dag for å bedre lønns- og arbeidsvilkårene for våre medlemmer.

At du skal ha forutsigbare rammer, trygghet, livslange løsninger og et godt liv også etter at helsen svikter eller du går av med pensjon, er en del av oppdraget vårt.

Pensjonen er nemlig de pengene du skal leve av den dagen du blir pensjonist, og da gjelder det ta grep tidlig.

Pensjon er penger du har krav på når du har nådd en viss alder, eller når arbeidsevnen din svikter.

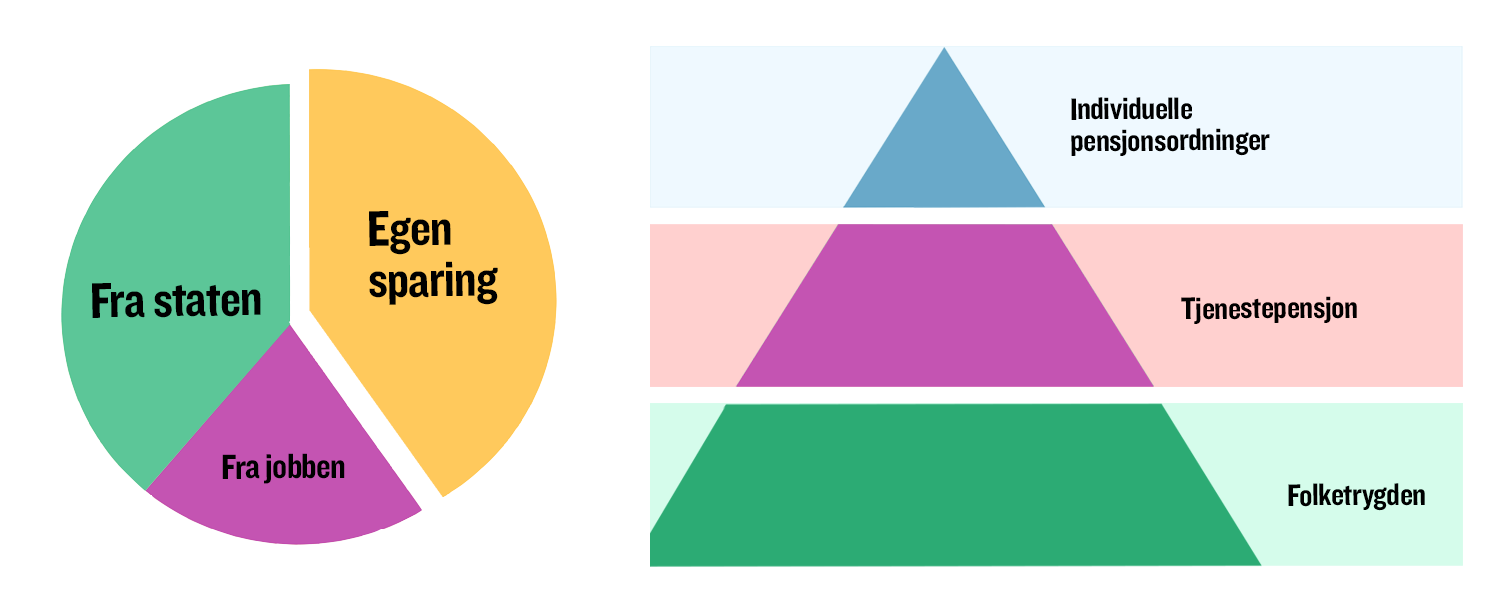

I privat sektor består hovedsakelig pensjonen av tre deler: én del fra folketrygden, én del fra arbeidsgiveren din (nåværende og tidligere) og én del som du sparer selv.

Hvor mye du sparer selv, er opp til deg, og kommer blant annet litt an på hvordan du ønsker å leve som pensjonist, hvor god pensjonsordning du har på jobben og hvor lenge du vil jobbe.

Alle som bor eller jobber i Norge er medlemmer i folketrygden.

Er du medlem i folketrygden, har du rett til alderspensjon fra nettopp folketrygden.

Alderspensjonen fra folketrygden er grunnmuren i det norske pensjonssystemet og skal sikre alle en rimelig inntekt når de blir gamle.

Hvor mye du får utbetalt i alderspensjon fra folketrygden kommer an på hvor mye du har tjent gjennom livet og hvor mange år du har bodd i Norge.

I tillegg til folketrygdens alderspensjon har nesten alle arbeidstakere tjenestepensjon, og den gjelder uansett om man jobber i det private offentlige.

Denne tjenestepensjonen er en ordning hvor arbeidsgiver setter av en del av lønnen din til pensjonssparing.

Om bedriften din har en slik tjenestepensjonsordning, gjelder den for alle ansatte over 13 år.

I privat sektor, finnes det hovedsakelig tre modeller for tjenestepensjon:

• Innskuddspensjon

• Ytelsespensjon

• Hybridløsning

Som regel velger bedriften din én av dem, men de kan også kombineres i parallelle eller kombinerte ordninger.

I tillegg kan det hende at bedriften din har en såkalt avtalefestet pensjon (AFP).

Innenfor hver av disse modellene er det store variasjoner for hvor mye som spares opp og hvor mye ordningen er verdt for den enkelte.

Jobber du minst tolv måneder i en privat bedrift med ytelsesbasert eller hybridordning, får du med deg de oppsparte pensjonsmidlene når du slutter.

Du får da:

Slutter du før det har gått tolv måneder, går de oppsparte midlene tilbake til ordningen.

Har virksomheten innskuddspensjon, samles løpende opptjening og opptjening fra tidligere arbeidsforhold på en Egen pensjonskonto hos nåværende arbeidsgivers pensjonsleverandør. Du kan selv velge en annen pensjonsleverandør, les mer om dette på finansportalen.no.

Innskuddspensjon er den vanligste pensjonsordningen i privat sektor.

Om arbeidsgiveren din har en innskuddspensjon, betaler de hvert år en prosentandel av lønnen din til pensjon.

Hvor bra den prosentandelen er kommer an på hvor god pensjonsordning arbeidsgiveren din har valgt.

Denne innskuddsordningen er altså en ren spareordning og sparesatsen skal være på minst to prosent av en inntekt mellom 1 og 12 G (folketrygdens grunnbeløp).

Om bedriften ønsker det kan sparesatsen, eller innskuddet, være høyere enn to prosent, maksimalt syv prosent av all lønn inntil 12 G.

De kan også fastsette en tilleggssats på inntil 18,1 prosent for lønn mellom 7,1 og 12 G. Det er da en form for kompensasjon siden du ikke får opptjening i folketrygden for den delen av inntekten din som overstiger 7,1G.

Du kan også betale et eget innskudd om det er fastsatt i ordningen. Den skal maksimalt være fire prosent av inntekten din, innenfor 7,1 og 12 G.

Innskuddspensjonen er dine penger, men du får ikke bruke dem før du er 62 år gammel.

Utbetalingen fordeles på minimum ti år, men må minst vare frem til du er 75 år.

Tar du ut pensjonen når du er 62 år, betyr det at midlene må fordeles over minst 13 år.

Ytelsespensjon er en tjenestepensjon hvor pensjonen, sammen med en antatt pensjon fra folketrygden, skal utgjøre en bestemt prosent av sluttlønnen din.

Denne pensjonsordningen kan utformes på flere måter, men den typiske ordningen gir deg en pensjon som sammen med folketrygdpensjonen skal utgjøre 66 prosent av sluttlønnen din, med livsvarig utbetaling.

På mange måter kan du si at ytelsespensjon er den løsningen som ligner mest på den gamle offentlige tjenestepensjonen.

Det er svært få bedrifter som fortsatt har ytelsespensjon, nettopp fordi kostnadene er store og lite forutsigbare.

Mange bedrifter har derfor gått over på en annen ordning, og det finnes ingen pensjonsleverandører som tilbyr nytegning av denne ordningen.

For å bøte på at ytelsesordningen ikke lenger var økonomisk håndterbar for mange virksomheter, samtidig som mange fortsatt ønsket en tjenestepensjon med livsvarig utbetaling, har vi fått en tredje modell som kalles hybridpensjon.

Hydridpensjon er en slags hybridløsning av dagens ytelsespensjon og innskuddspensjon, og er den mest moderne modellen for tjenestepensjon vi har i Norge.

Ordningen ligner kanskje mest på en innskuddspensjon i opptjeningstiden, men den største forskjellen er at hybridpensjonen i all hovedsak skal utbetales livsvarig, altså gjennom hele pensjonstiden din.

Med andre ord gir den deg en større forutsigbarhet.

Risikoen er samtidig fordelt mellom deg som arbeidstaker, arbeidsgiveren din og pensjonsforsikringsselskapet ditt, og det gir deg på mange måter tryggere rammer enn en vanlig innskuddsordning.

For bedriftens del betyr dette en risikopremie, eller en tilleggskostnad for risikoen for at du kommer til å leve lengre enn det de oppsparte midlene dekker.

Hybridpensjonen tjenes opp akkurat som en innskuddspensjon, med innskudd på minimum to og maksimalt syv prosent for inntekt opp til 12G, og med mulighet for et tilleggsinnskudd på inntil 18,1 prosent for inntekt mellom 7,1 og 12G.

Siden utbetalingen i en hybridløsning er livsvarig, og kvinner statistisk sett lever lenger enn menn, får kvinner samtidig spart opp litt mer pensjon i denne løsningen.

Det betyr at arbeidsgiveren må betale inn et høyere årlig innskudd for kvinner, slik at det gis en lik pensjonsytelse for lik lønn.

Mange, men ikke alle, arbeidstakere har en avtalefestet pensjonsordning.

Privat AFP er en tariffbasert ordning hvor arbeidsgiverne slutter seg til en felles tariffavtale.

Dette er en tilleggspensjon som utbetales livsvarig, og kommer i tillegg til folketrygdens alderspensjon og tjenestepensjonen.

Slutter du i stillingen som gir rett til AFP og begynner i en ny jobb som ikke har en AFP-ordning, får du ikke med deg noen opptjening. [Hva betyr dette? Mister jeg pensjonen? Hvis det er tilfelle, må det nevnes]

For å få AFP må du stå i stillingen på det tidspunktet du pensjonerer deg, og i tillegg må du ha jobbet i en bedrift som har en AFP-ordning i minst syv av de ni siste årene før du fyller 62 år.

Spør arbeidsgiveren din, eller sjekk personalhåndboken.

Du kan også ta en tur innom forsikringsselskapet som leverer tjenestepensjonen til arbeidsplassen din.

Har du tjent pensjon fra flere arbeidsplasser med ulike avtaler, finner en forhåpentligvis en fullstendig oversikt over din pensjon ved å logge deg inn på norskpensjon.no.

Hvis du ikke finner alle avtalene dine der, anbefaler de deg å ta kontakt med pensjonsleverandøren din eller tidligere arbeidsgivere direkte.

Har du opptjening fra flere arbeidsplasser med ulike ordninger vil du finne en fullstendig oversikt over din pensjonsopptjening ved å logge deg inn på norskpensjon.no

Pensjonspengene er det du skal leve av når du blir pensjonist.

Det finnes mange måter å spare på som kan spe på den totale pensjonsbeholdningen din.

Du står helt fritt til å velge hvordan du vil spare, men bruk litt tid på å gjøre deg kjent i markedet og hva det innebærer av risiko.

Sparer du i fond? Eller har du lyst til å komme i gang med sparingen? Som medlem kan du få de beste prisene på fondssparing hos Kron.

Her beskriver vi ord og utrykk som brukes når vi snakker om pensjon. Du finner også relevante nettsider om pensjon.

Syntes du pensjonsreglene er kompliserte? Du er ikke alene.